Как привлечь клиентов в микрофинансовую организацию? Продвижение мфо

Продвижение МФО | Кейс

Описание проекта

МФО обратилось в агентство Огенри с заявкой на продвижение 2 услуг: «займы под залог недвижимости» и «займы под залог авто и ПТС» (по просьбе клиента мы не раскрываем название, адрес сайта и регионы присутствия). Займ выдают на срок от 2 мес. до 20 лет. Клиенты МФО – люди разных возрастов, нуждающиеся в деньгах, имеющие в собственности недвижимость или автомобиль. Часто им уже отказывали банки из-за испорченной кредитной истории.До обращения к нам активной рекламной кампании в интернете не было, клиенты привлекались с помощью рекламы в газетах. Цена заявки из СМИ получалась высокой, дополнительной задачей было уменьшение цены лида с новых каналов продвижения. Для быстрого привлечения трафика мы выбрали контекстную рекламу ЯндексДирект и Google Adwords.

Сборка сайта

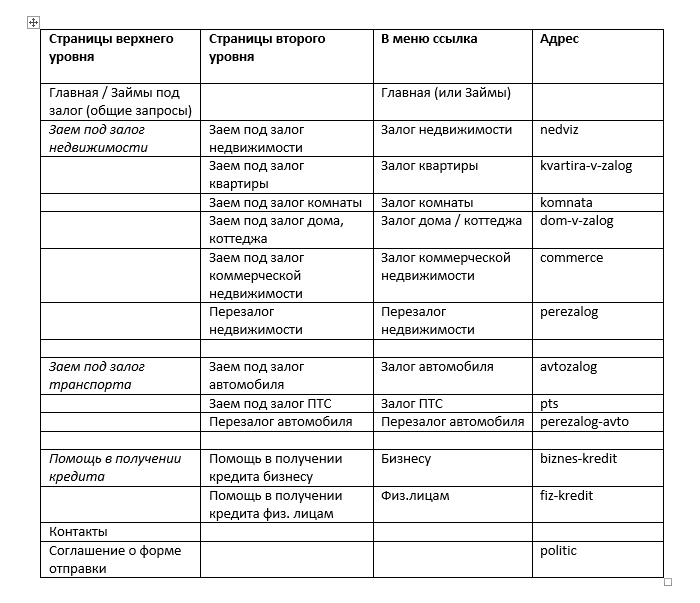

Проанализировав сайт МФО, пришли к выводу, что он не отвечает нашим требованиям к посадочным страницам и требует существенных доработок. По согласованию с клиентом решили собрать новый сайт на конструкторе Tilda.сс. Большой плюс Tilda в том, что он сразу адаптирует все блоки для просмотра на мобильных устройствах. Тот случай, когда сделать новый проект быстрее и проще, чем переделать старый.Структура сайта

Контекстная реклама

В тематике «займы под залог» собрали около 700 запросов. Из них около 250, связанных с авто и ПТС. Тематика займов весьма конкурентная и дорогая. Важно не захватить лишние, слишком общие и дорогие запросы, которые дадут мало конверсий за большие деньги. Кампании разделены по виду услуг и двум городам. Показы старались откручивать в блоке спецразмещения.

Модерация объявлений

Модерацию в финансовых услугах проходить долго. ЯндексДирект запрашивает гарантийное письмо, уставные документы и свидетельство о внесении сведений в государственный реестр микрофинансовых организаций или свидетельство о членстве в саморегулируемой организации кредитных потребительских кооперативов. Google Adwords документы не требует, но обязует рекламодатели соблюсти ряд требований на сайте:

- Срок погашение займа не менее 60 дней. Краткосрочные займы рекламировать нельзя.

- Указан минимальный и максимальный срок погашения займа.

- Указана максимальная годовая ставка и все дополнительные комиссии и платежи (если они берутся).

- На каждой рекламируемой странице приведен пример расчета займа, с указанием % ставки и платежей.

- Написан адрес офиса компании и контактные телефоны.

- Размещены данные об организации (наименование, ИНН, ОГРН) и номер свидетельства о внесении сведений о юр.лице в государственный реестр микрофинансовых организаций.

На сайте присутствуют формы сбора заявок, поэтому мы добавили документ «политика конфиденциальности» (информация о том, зачем мы собираем данные и что обязуемся не распространять их) и ссылку на него из подвала. Без этого модерацию тоже не пройти. Запрещено в тексте объявления использовать слово «кредит», так как считается, что кредиты имеют право выдать только организации с банковской лицензией, а не МФО.

Результаты кампании

Реклама сразу же начали приносить заявки на займы.Данные о рекламной кампании за 3 месяца. Кампания ведется на 2 города, где находятся офисы МФО. Учитываются только заявки через сайт, телефонные звонки не учтены.

|

Кампания |

Конверсия |

Средняя цена клика (руб.) |

Цена за заявку(руб.) |

|

Директ-поисковая |

10,97% |

132,41 |

1206 |

|

РСЯ |

5,60% |

39,76 |

709 |

|

Google-поисковая |

15,01% |

49,86 |

332 |

|

Google КМС-ремаркетинг |

3,49% |

6,05 |

173 |

|

ИТОГО |

10,8% |

79,2 |

733 |

График распределения заявок по типу кампании.

Разбивка по городам и кампаниям.

|

Кампания |

Конверсия |

Средняя цена клика (руб.) |

Цена за заявку (руб.) |

|

Директ-поиск (город А) |

11,65% |

135,6 |

1319 |

|

Директ-поиск (город Б) |

13,33% |

135,0 |

1177 |

|

Директ-поиск («под залог авто») |

12,50% |

90,51 |

778 |

|

РСЯ (город А) |

4,37% |

37,90 |

1138 |

|

РСЯ (город Б) |

10,02% |

41,70 |

521 |

|

Google-поиск (город А) |

18,39% |

48,83 |

265 |

|

Google-поиск (город Б) |

14,11% |

53,88 |

382 |

|

Google-поиск («под залог авто») |

5,17% |

42,36 |

819 |

|

Google КМС-ремаркетинг |

3,49% |

6,05 |

173 |

|

ИТОГО |

10,8% |

79,2 |

733 |

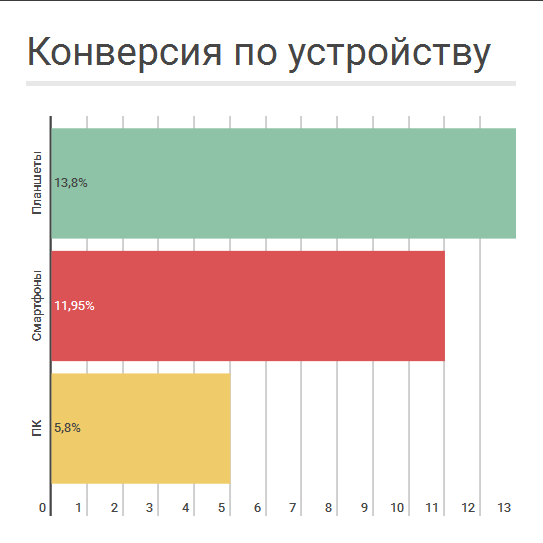

Благодаря тому, что сайт адаптивен, высока конверсия из посетителей в заявку на мобильных устройствах.

Вероятно, пользователи ПК предпочитают позвонить, нежели заполнить форму на сайте.

Вероятно, пользователи ПК предпочитают позвонить, нежели заполнить форму на сайте.

Количество лидов с мобильных устройств достигает почти половины от всех оставленных заявок. При этом трафик с контекстной рекламы на сайт МФО преимущественно с ПК (72,2%). Мобильные устройства генерируют 27,7% переходов.

Распределение посетителей по видам рекламного трафика.

|

Тип кампании |

Мобильные посетители |

ПК посетители |

|

Яндекс-поиск |

20,65% |

79,34% |

|

Яндекс РСЯ |

22,44% |

77,56% |

|

Google поиск |

40,56% |

59,44% |

|

Google КМС ремаркетинг |

48,96% |

51,04% |

В Яндексе преобладает трафик с ПК, основные конверсии оттуда же. В Гугле несмотря на то, что с ПК посетителей больше, заявки активнее оставляют мобильные пользователи.

МФО, работая в узкой нише займов под залог, получает более 100 обращений в месяц с приемлемой стоимостью лида. Стоимость заявки в 10-15 раз ниже, чем с рекламы в СМИ. Мы продолжаем оптимизировать рекламные кампании в Яндекс Директ, Google Adwords.

ogenri.ru

Как создать и раскрутить МФО в интернете

В 2015 году портфель банковских потребкредитов сжался на 13% (ипотека упала ещё сильнее), зато микрозаймы выросли на 25% — до 63 млрд рублей. Компании, которые выдают микрокредиты онлайн, прибавили ещё сильнее.

Чем ниже падают доходы, тем больше у МФО будет клиентов. Высокие проценты (500–700% годовых) обусловлены большими потерями от проблемных займов, поэтому на астрономическую прибыль рассчитывать не приходится, но всё же маржинальность остаётся весьма привлекательной. У онлайновых МФО — около 50% в год. Это хороший бизнес, и пока ещё в нём есть место новым игрокам.

Первоначальный капитал

Чтобы открыть онлайн-МФО, достаточно нескольких миллионов рублей. Деньги нужны на разработку программного обеспечения, закупку серверов, зарплату сотрудникам, продвижение и выдачу займов.

Классического инвестора стартапом в сфере МФО не удивить: компаний на рынке уже слишком много. Банки тоже не спешат сотрудничать с начинающими, потому что не могут ничего взять в залог: информация о клиентах, договоры, бухгалтерия — всё это находится в облаке и не поддаётся материализации.

Остаётся привлекать частных инвесторов — обычных физлиц (по закону, они могут инвестировать в МФО от 1,5 млн рублей). Скорее всего, сначала это будут ваши друзья и знакомые, которым придётся предложить более высокие проценты, чем те, на которые они могут рассчитывать, положив деньги в банк. Например, мы предлагаем своим первым инвесторам 26% годовых через 360 дней или 24% при ежемесячном начислении.

Важное законодательное ограничение вступит в силу в марте 2017 года. Федеральный закон №151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» устанавливает минимальный размер собственных средств микрофинансовой компании — 70 млн рублей. Если уставной капитал меньше, такая компания считается микрокредитной организацией. Она тоже сможет выдавать микрозаймы, но вот привлекать инвестиции частных лиц уже не получится — компании придётся рассчитывать на средства учредителей.

Регистрация МФО

Чтобы начать микрофинансовую деятельность, вы должны зарегистрировать юридическое лицо, а затем подготовить комплект документов для внесения сведений в государственный реестр микрофинансовых организаций. Никаких сложностей здесь нет. Список документов стандартный: заявление о внесении сведений о юридическом лице в госреестр МФО, копии учредительных документов организации, сведения о её учредителях и другие. Решение о регистрации примут за 30 рабочих дней.

Продвижение

Итак, компания зарегистрирована. Как привлечь клиентов, особенно на первых порах, когда сарафанное радио ещё не заработало? Здесь не существует плохих или хороших каналов привлечения. Для примера, по каналам привлечения аудитория Webbankir.com распределяется следующим образом: прямой трафик — 30%, контекстная и медийная реклама — 20% и 13%, SEO — 12%, партнёрские программы — 10%, видеореклама — 7%, e-mail-рассылки и SMM — по 4%.

У SEO наименьшая стоимость привлечения клиентов, но сама система инертна и не даёт никаких гарантий. Контекстная реклама стоит дорого, но вы получаете результат буквально в тот же день. Большой потенциал для МФО у e-mail-маркетинга, но важно не перекормить клиента и не спровоцировать шквал отписок. Многие делают ставку на SMM, однако забывают, что главные задачи соцсетей — развлечение и общение, поэтому превращать их в эффективный канал продаж довольно сложно. Зато они прекрасно работают на бренд и узнаваемость.

Самое простое на первом этапе — это партнёрские программы. Мы начинали с партнёрских площадок во «ВКонтакте», которые сразу обеспечили хороший трафик на сайт. Цена вопроса зависит от того, какую цель вы поставите. Кто-то готов платить только за переход на сайт, кто-то — за подачу кредитной заявки. Мы платили партнёрам за одобренные заявки. Привлечение такого клиента стоит недёшево — 1000–1500 рублей, и надо быть готовым к тому, что проценты от первого займа его не окупят. Это инвестиции в клиентскую базу, которые должны окупиться, когда довольный заёмщик придёт к вам снова.

Работа с клиентами

Чтобы лучше понимать, на что сделать акцент в работе с клиентами, обратитесь в другие МФО под видом тайного покупателя, оцените их сервис и условия выдачи займа. Подайте заявки в несколько компаний и изучите, какие данные они просят указать, сравните их анкеты между собой. Как правило, часто пересекающиеся поля являются наиболее важными.

Обращайте внимание на нюансы. Например, требуется ли предварительная регистрация или компания предлагает сразу заполнить заявку на заём? Например, мы ввели регистрацию, потому что психологически человеку сначала проще заполнить пять-шесть полей, а не 60 пунктов анкеты на оформление займа. Зато если клиент прошёл регистрацию, мы видим его контакты и впоследствии можем напомнить о себе.

Оценка клиентов вручную

Главная компетенция МФО — это умение оценивать потенциальных заёмщиков, то есть выдавать займы тем клиентам, которые впоследствии вернут их с процентами. В онлайновом микрофинансировании риски выше, потому что надо уметь идентифицировать человека, не видя ни его паспорт, ни его самого: а что если человек выдаёт себя за другого? Источниками информации о клиенте служат сведения, предоставленные им самим, данные бюро кредитных историй, государственных и правоохранительных органов и даже аккаунты в социальных сетях — сотни разных параметров.

Оценка происходит в несколько этапов. На входе устанавливаются так называемые кредитные правила — базовые параметры, на основе которых компания принимает решение о выдаче займов. К таким критериям могут относиться возраст, наличие российского гражданства, отсутствие судимости. Их задача — автоматически отсечь тех, с кем вы не планируете работать в принципе.

После первого отсева происходит более детальное изучение заявок. Пока не накоплена статистическая база, будьте готовы к тому, что это придётся делать вручную. Ориентируйтесь на то, что в среднем один менеджер в состоянии обработать около 100 заявок в день.

Автоматизация оценки

Почему важен свой скоринг, а не внешние системы? Во-первых, автоматизация процессов существенно увеличивает скорость обработки заявок. Во-вторых, клиентская база у каждой компании уникальна и никто не может знать вашего клиента лучше, чем вы сами. Оценивая клиентов самостоятельно, вы поймёте, какие показатели важны, а какие нет. Например, в какой степени о дисциплинированности заёмщика говорят непогашенные штрафы ГИБДД, налоги или квартплата. Понять это можно только на практике: выдавать займы, смотреть на динамику возвратов, анализировать и вносить коррективы.

Статистика поначалу может быть удручающей. Мы начинали с 80% невозвратов: в первый месяц выдали займов на 1 млн рублей, из которых не вернулось 800 000 основного долга. Во второй — 2 млн рублей с потерей 1,5 млн. Первые промежуточные результаты можно подвести, когда вы выдали 3000–5000 займов. Это тот статистический минимум, после которого скоринговая система начинает работать эффективно.

Обычно на разработку скоринговой системы требуется не меньше полугода, поэтому начинать разработку стоит с самого начала. Можно делать всё с нуля или на базе универсальных платформ вроде «1С». Важно помнить, что даже идеальный скоринг — лишь один из элементов оценки заёмщика. Часть заявок, по которым трудно принять положительное или отрицательное решение, всё равно должны обрабатываться людьми. У нас около 20% заявок не соответствуют кредитным правилам, 70% обрабатываются скоринговой системой, остальные — специалистами по андеррайтингу.

Взыскание просроченной задолженности

Часть займов всё равно не вернётся — в среднем по рынку приемлемым уровнем дефолта считается 20%. Благодаря работе с просроченной задолженностью этот показатель можно уменьшить.

На первых порах работу с проблемными заёмщиками лучше отдать внешним коллекторским агентствам. Обычно их комиссия составляет 10–40% от суммы долга в зависимости от сложности его взыскания. Если просрочка меньше месяца, то часто клиенту достаточно просто позвонить и напомнить о задолженности. Если же человек не платит полгода или год, потребуется гораздо больше усилий.

Сотрудничество с коллекторами позволит вам сосредоточиться на своей главной компетенции — выдаче займов. Когда этот процесс будет отработан, можно заняться созданием собственной службы взыскания, причём начинать с так называемого soft collection — возврата долгов, просрочка по которым составляет не больше 30 дней. Затем можно браться за работу со злостными неплательщиками. Но это не значит, что вы должны отказаться от услуг внешних коллекторов: разумно отдавать часть плохих долгов на аутсорсинг, а часть — своей внутренней службе и смотреть, кто справляется эффективнее.

Движение денежных средств

Итак, заявка клиента одобрена. На данном этапе важно, чтобы деньги без задержек ушли ему на карточку. Сегодня технологию P2P (point-to-point) поддерживают сотни платёжных шлюзов — специалистом в вопросе быть не обязательно, достаточно просто погуглить в интернете.

Выбирая платёжный шлюз, через который вы будете переводить средства, обратите внимание на его комиссию (естественно, чем она меньше, тем лучше), есть ли у него круглосуточная поддержка и насколько высока экспертиза. Процент успешных зачислений на карту должен составлять не менее 99%. У некоторых платёжных шлюзов конверсия, например, всего 90%. А вот быстродействие шлюзов при этом не столь важно, поскольку все переводят средства примерно с одинаковой скоростью — в течение нескольких минут.

Определить надёжного партнёра помогут рейтинги, отзывы и самостоятельное тестирование, поэтому подключайтесь к разным шлюзам. При наличии автоматизированной системы выдачи займов интеграция с партнёром займёт всего один-два дня. Работать с разными шлюзами полезно и с точки зрения безопасности и резервирования системы. Если у одного из партнёров вдруг произойдёт сбой, вы тут же переключите операции на другого. Можно выдавать займы через один шлюз, а принимать средства к погашению через другой.

Программы лояльности

Как уже говорилось, едва ли первый заём окупит стоимость привлечения клиента. Задача в том, чтобы он вернулся к вам снова, поэтому программами лояльности нужно заниматься с самого начала.

Некоторые компании предлагают взять первый заём под 0%, чтобы оценить качество сервиса. Другие снижают процентную ставку для надёжных клиентов. Это своего рода геймификация, которая отлично работает: с каждым новым займом клиент как бы переходит на следующий уровень.

Вопреки распространённому мнению проценты — не самое главное для заёмщиков МФО. Среди наших клиентов много людей с идеальной кредитной историей, которые могут получить кредит в банке под более низкий процент. Но 5000 — 10 000 рублей им проще взять у нас — без заполнения документов и ожидания одобрения. Поэтому в привлечении посетителя делайте ставку на скорость и удобство.

Фотография на обложке: Athar Hussain / Reuters

secretmag.ru

Как привлечь заемщиков в МФО. Маркетинговая стратегия в 2016 году

Привлечение заемщиков – главная задача любой микрофинансовой компании. Мы решили проанализовать, как именно измениться маркетинговая стратегия крупнейших онлайн МФО в 2016 году.

Социальные сети

В 2015 году социальные сети не были основным инструментом продвижения для МФО. Они использовались скорее как дополнительный канал коммуникации с клиентами, при помощи которого можно было сообщать аудитории об актуальных новостях, отвечать на вопросы клиентов, получать обратную связь о предоставленных услугах.

В 2016 году они, скорее всего, будут играть такую же роль в маркетинговых стратегиях компаний. Ведь микрокредитование является довольно специфической услугой. И компании, которые ее оказывают, заинтересованы не просто в росте посещаемости своих сайтов, а в привлечении аудитории, потенциально заинтересованной в подобной услуге.

Структура привлечения целевой аудитории

По информации газеты Ведомости, в 2015 году 57% клиентов онлайн МФО привлекалось при помощи лидогенерации, 20% - при помощи контекстной рекламы, 15% - при помощи органического трафика, 8% - при помощи директ-маркетинга.

По словам Алексея Буханова, директора по маркетингу и продажам онлайн-сервиса микрокредитования «Честное слово», структура привлечения клиентов в 2016 году в целом не изменится. “Для новых игроков партнерский канал останется основным средством увеличения количества потребителей. К тому же присутствует достаточно большое количество CPA-сетей, успешно агрегирующих предложения рекламных площадок. Для компаний, выходящих на рынок, они - фактически единственное средство быстрого старта”.

Такое же мнение выразил и Директор по маркетингу и развитию МФО "ПРОСТО! Кредит 24", управляющий партнёр Brain Marketing Константин Постовалов. “В настоящий момент мы не пересматриваем инструменты привлечения входящего потока. Каналы, используемые сейчас, показывают достаточную эффективность (конверсия >60%) поэтому осуществление ревизии и внесение существенных изменений в ближайшее время не планируется”. “По эффективности каналы привлечения располагаются следующим образом: поисковое продвижение (SEO), сотрудничество с генераторами кредитных заявок (CPA), продвижение в социальных сетях (SMM”)

Лидогенерация

Согласно опросу, большая часть микрофинансовых организаций на сегодняшний день используют тактику лидогенерации – привлечения целевой аудитории, потенциально готовой совершать активные действия на сайте компании. Для этого они пользуются услугами специализированных агентств по лидогенерации, рекламных площадок и партнерских программ.

Услуги лидогенераторов оплачиваются исходя из количества целевых действий, которые совершили привлеченные ими клиенты на сайте микрофинансовой организации. Такими действиями могут быть как подача заявки на онлайн займ, так и исключительно одобренные микрофинансовой организацией заявки.

В 2016 году лидогенерация по-прежнему останется основным способом привлечения клиентов в сектор онлайн микрокредитования. Игроки рынка будут использовать обе разновидности оплаты услуг лидогенераторов.

“В настоящий момент мы предлагаем партнерам CPA-сетей как оферты за оплату выдачи, так и оферты с оплатой заявки на заём – сообщает Алексей Буханов – “ Мы обладаем хорошей экспертизой по работе с лидами, умеем конвертировать заявки в выдачи. Поэтому делаем ставку именно на модель оплаты за лид. Такой подход позволяет сохранять высокие темпы роста клиентской базы и кредитного портфеля”.

“Если говорить о модели в целом, то она остается прежней - оплата за выданный займ” – говорит Константин Постовалов. “Если углубляться в детали, то мы тестируем и меняем виды входящего трафика, контролируем объемы для поддержания привлекательной для лидогенераторов конверсии”.

Контекстная реклама

Этот вид привлечения заемщиков пока не пользуется большой популярностью среди микрофинансовых организаций. И в 2016 году ситуация не изменится. Все дело в высокой стоимости контекстной рекламы и сложности расчета соотношения цены рекламы и прибыли, которую приносят компании, привлеченные с ее помощью клиенты.

“Стоимость привлечения клиентов контекстом останется высокой в обозримой перспективе. Как правило, МФО предлагают один - два продукта. Ввиду этого сложно соревноваться за клик на партнерской площадке, где трафик продаж привлекается через CPA-сети, и попутно рекламируется несколько десятков кредитных продуктов – считает Алексей Буханов – “Но чтобы успешно работать в этом канале, МФО нужно оценивать эффективность через LTV - прибыль, генерируемую клиентом за все время взаимодействия с компанией. Далеко не все организации умеют правильно рассчитывать эту важнейшую метрику. Поэтому для множества участников рынка канал контекстной рекламы останется средством привлечения лояльных клиентов через брендовые поисковые запросы и, возможно, способом распространения специальных акций и предложений”.

Реклама на телевидении

В 2016 году компания Money Man запустила на федеральных каналах масштабную рекламную компанию своей услуги по выдаче беспроцентного микрокредита на 25 дней в размере 10 тысяч рублей. Это должно существенно повлиять на информированность микрозаймах и повысить доверие россиян к МФО.

Пока данная кампания - единственный случай появления рекламы онлайновой микрофинансовой организации на телевидении и вряд ли в 2016 году можно ожидать аналогичных шагов от других МФО, выдающих займы через интернет.

xn--80aenjpiedz.xn--p1ai

Как привлечь клиентов в микрофинансовую организацию?

Автор: Виктория Денисова Опубликовано: 18.05.2017

В последние годы банки снизили активность на рынке кредитования. По заявлениям экспертов мелкие МФО также не выдерживают конкуренции и покидают сегмент. Количество обращений заемщиков к микрофинансистам увеличивается с каждым годом, хотя такого бума как несколько лет назад уже не отмечается.

Большинство кредитных продуктов в наше время поставляется в режиме онлайн.

Именно это и является трендом кредитно-финансового сегмента. Первые строчки в рейтингах занимают компании, которые уделяют максимум внимания технологичности. Не менее важное значение имеют индивидуальный подход к потенциальным заемщикам. Рассматривая способы привлечения клиентов, следует выделить ряд особенностей, которые позволят МФО удерживать лидерские позиции.

Основными конкурентными преимуществами МФО можно считать следующие:

- автоматизированный процесс обработки заявок и выдачи средств;

- доступность для пользователей мобильных устройств;

- процесс и скорость выдачи займов;

- удобные условия долгового финансирования;

- выгодные предложения;

- доступная стоимость.

Дополнительным шагом по привлечению новых клиентов являются бонусы, скидки и программы лояльности. Правда, большинство таких программ ориентированы на постоянных пользователей сервисов интернет-кредитования.

Как можно привлечь клиентов в микрофинансовую организацию?

Эксперты отмечают, что для миллионов россиян микрокредиторы становятся единственной возможность получить средства для удовлетворения текущих нужд. Способствует развитию рынка, экономическая ситуация и средний размер заработной платы в России, который по данным Росстата составляет 32,5 тыс рублей. Необходимо отметить, что зарплата в некоторых регионах страны значительно ниже. Поэтому не удивительно, что оплаты труда не хватает для непредвиденных, а иногда и запланированных трат.

Деньги населению будут нужны всегда. Но в условиях жесткой конкуренции возникают вопросы, как привлечь клиентов в микрофинансовую организацию, а также удержать их?

Для получения ответа необходимо рассмотреть структуру привлечения потенциальных заемщиков. В течение последних двух лет МФО привлекали клиентов следующими способами:

- лидогенерация – более 50%;

- реклама через интернет – 23%;

- заинтересованные обращения – 16%;

- прямая рассылка (директ-маркетинг) – около 9%.

Многие специалисты уверены в том, что до 2020 года структура привлечения новых потребителей кредитных услуг останется на таком же уровне. Для новых МФО доступно множество СРА-сетей, а также партнерские программы.

Интернет и социальные сети: как привлечь новых клиентов в микрофинансовую организацию?

Популярность социальных сетей не вызывает сомнений. Тем не менее, они занимают незначительную долю в структуре привлечений новых заемщиков. Как правило, они используются в качестве средства коммуникации.

Пользователи имеют возможность ознакомиться с услугами компании, получить новостную рассылку, задать сотрудникам компании актуальные вопросы.

МФО представляют собой компании, которые заинтересованы в привлечении целевой аудитории, а не просто посещаемости портала. По эффективности все интернет-услуги продвижения МФО можно разделить на следующие:

- СЕО;

- взаимодействие МФО с CPS- и CPL-площадками;

- использование социальных сетей – продвижение SMM.

Рекламные компании демонстрируют высокую эффективность, но относятся к отдельному способу привлечения пользователей.

Лидогенерация: как с максимальной выгодой привлечь клиентов в микрофинансовую организацию?

Лидогенерация – это наиболее действенный способ, позволяющий привлечь пользователя в МФО и оформить займ. Услуги предоставляют специализированные компании, которые привлекают целевую аудиторию в соответствии с требованиями кредитной организации. Речь идет о таких параметрах:

- возраст клиента;

- регион проживания;

- сумма кредита;

- тип договора;

- других.

Но лидогенерация не всегда демонстрирует эффективность, поскольку показатель переходов и оформленных займов может быть низким. Для снижения затрат на лидогенерацию рекомендуется использовать ряд способов, а именно:

- изучение целевой аудитории;

- ГЕО-сегментирование – позволяет существенно минимизировать финансовые потери. Представители компании должны выбрать наиболее перспективных клиентов. Для этого проводится тщательное изучение баз данных, разделение целевых аудиторий по территориальным и возрастным признакам, анализ клиентов по размеру дохода;

- по результатам аналитических материалов из списка удаляются регионы с минимальной конверсией и другим низким показателям;

- оптимизация мобильного лендинга – требует особого внимания.

Конверсию можно повысить только в том случае, если потенциальный клиент получает полный объем информации на понятном языке.

Заемщик должен понимать, какие условия предлагает компания, как вернуть долг и во сколько обойдется кредит. С этой задачей частично справляется онлайн-калькулятор, который является обязательным инструментов повышения конверсии.

Рекомендуется использовать примеры оформления займа, а также подробные описания действий клиента. Недопустимо использование специальных терминов. В свою очередь, отзывы о деятельности компании, а тем более, видеобращения клиентов могут сыграть положительную роль.

Повышение конверсии в выдачу: как привлечь клиентов в микрофинансовую организацию?

Повышая количество способов получения денежных средств, можно улучшить показатели конверсии в выдачу. Деньги могут выдаваться наличными, а также другими способами:

- счета в кредитно-финансовых учреждениях;

- банковские карты;

- виртуальные портмоне;

- системы денежных переводов;

- мобильные телефоны.

Комфорт сотрудничества с МФО – приоритетная задача. Поэтому способы погашения задолженности должны быть не менее удобными и многочисленными.

Доверие к кредитору вызывает не только сайт компании, но и работа сотрудников. Особое значение играет функционирование колл-центра. При возникновении дополнительных вопросов клиент должен получить оперативный ответ через формы онлайн-связи на сайте МФО и в телефонном режиме. Играют значение и другие способы коммуникации. В первую очередь, речь идет о мобильных приложениях.

Грамотный подход к оптимизации лидогенерации позволяет не только привлечь новых заемщиков, но и снизить затраты на 15%-20%. Это происходит благодаря сужению количества потенциальных клиентов и повышению конверсии лендинга.

Реклама – двигатель прогресса или как можно привлечь клиентов в микрофинансовую организацию?

Известно, что контекстная реклама является эффективным инструментом маркетинга. Но на сегодняшний день большинство микрофинансовых компаний с осторожностью пользуются этим способом. Проблема заключается в том, что подсчитать прибыль, полученную от привлеченных клиентов, значительно сложнее. Гораздо эффективнее пользоваться СРА-сетями. Также играет роль высокая стоимость контекстной рекламы. Как правило, этот вид рекламы используется для ознакомления целевой аудитории с акционными предложениями МФО.

Реклама на телевидении – эффективный способ распространения информации о микрозаймах, так как привлечь клиента для кредита гораздо проще благодаря формированию доверия.

Первые масштабные проекты по рекламированию услуг МФО стартовали в 2016 году. Среди недостатков этого способа можно отметить высокую стоимость рекламы.

Наиболее распространенные ошибки новых МФО

Большинство микрокредитных компаний, которые уже оказались за пределами рынка, не смогли объективно оценить поток входящей информации. Речь идет об игнорировании лидогенерации. Бизнесмен должен четко осознавать, кому нужно выдавать займы. Изначально необходимо формировать портфель надежных клиентов, которые заинтересованы в постоянном сотрудничестве.

Среди типичных ошибок МФО эксперты отмечают недостаток средств.

Размер кредитного портфеля необходимо оценивать исходя из региона обслуживания, количества клиентов, конкуренции, процента невозврата и других критериев.

Медленная скорость обработки заявок – одна из самых распространенных причин, из-за которой пользователи отказываются от сотрудничества. Скорость важна, потому что деньги требуются здесь и сейчас. Если же клиент не получает оперативного ответа, он направляется в другую компанию.

Акции и программы лояльности

Задача каждой компании заключается в том, чтобы клиент обратился за деньгами повторно. Поэтому программами лояльности необходимости заниматься с первого дня существования МФО. Например, займ со ставкой 0% для новых клиентов, скидки для студентов и пенсионеров играют важную роль.

Для постоянных клиентов может быть предусмотрена система снижения процентной ставки.

Для некоторых заемщиков играет роль реферальная программа, позволяющая получать определенный процент за привлечение новых заемщиков. Но специальные условия и проценты – это второстепенные факторы.

Подавляющее большинство людей делают ставку на комфорт и оперативность. Именно на них и нужно ориентироваться компании, которая желает сформировать качественный портфель заемщиков.

mickrokredit.ru

Продвижение микрофинансовой организации - раскрутка микрозаймов в МФО

Продвижение МФО

Привлечение аудитории, нуждающейся в небольших кредитах

Вопрос лидогенерации является определяющим для микрофинансовой организации. Необходим постоянный поток свежих заявок, т.к. многие клиенты не предоставляют документы или имеют плохую кредитную историю.

Продвижение сайта МФО в результатах выдачи поисковых систем даст заинтересованную аудиторию, которая нуждается в займе прямо сейчас. В комплекс работ по продвижению входит проведение аудита сайта. Выполнение всех рекомендаций позволит повысить эффективность рекламных каналов и повысит процент конверсии.

Партнерские сети

Привлечение заёмщиков через CPA-сети является одной из основных схем работы. За счет большого количества партнеров можно собирать заявки из различных регионов и фильтровать по различным параметрам.

Преимущество работы с партнерами - оплата за выданный займ, поэтому рекламный бюджет тратится только на клиентов, прошедших все проверки.

Социальные сети

Реклама в социальных сетях охватывает всех активных пользователей в социальных сетях. Показ рекламных объявлений может смотивировать на принятие решения о займе небольшой суммы.

За счет тонкой настройки таргетинга можно отфильтровать нецелевую аудиторию. Микрофинансовая организация имеет примерный портрет целевой аудитории, поэтому можно сделать настройки, исходя из него.

Ключевые моменты

-

Решение проблем клиента

-

Нестандартные решения

-

Проработка страниц

-

Удобная структура

Анализкомпании

Аудитseo

анализконкурентов

внутреняяоптимизация

Работас контентом

ссылочныйпрофиль

Работас соц. сетями

Достоинства предложения

Выгодные ценына доработку сайта

Повышениеконверсии сайта

Визуальноеулучшение сайта

Аналитическийподход к работе

Совместнаяработа с клиентом

Заполнить заявку

canwas.ru

Кейс по привлечению клиентов для Федеральной МФО

Нашим клиентом стала крупная Федеральная микрофинансовая организация, оказывающая услуги по предоставлению займов, с просьбой привлечь новых клиентов.

Главной проблемой было то, что крайне малое количество людей соглашалось на заполнение «большой» заявки, то есть конверсия из «малых» заявок практически отсутствовала.

Изучив особенности и тонкости данного процесса, мы поняли, что форма «большой» заявки слишком сложная: большое количество полей для заполнения. Клиенты всегда с неохотой и опаской предоставляют свои персональные данные для обработки.

Кроме этого, нашей задачей было удешевить стоимость заявок на выдачу займа и увеличить их количество.

До обращения к нам: стоимость «малой» заявки (имя телефон) была порядка 300 рублей; «большой» заявки (все, что надо для скоринга) - 900 рублей; общее количество заявок - 870 в сутки; бюджет на рекламу порядка 100 млн рублей в год.

Команда JEDImarketing подошла к процессу творчески. Было решено, в первую очередь, изменить форму «сложной» заявки, но необходимо было еще и замотивировать клиентов заполнить их. Тогда мы решили перевести эту процедуру в игровую форму. Наверху страницы разместили шкалу под заголовком «Вероятность положительного решения», которая заполнялась пропорционально тому, сколько полей заполнил клиент.

Таким образом, мы изменили сайт компании, подобрали группу ключевых фраз и перенастроили контекстную рекламу в Яндекс Директ и Google Adwords.

Настройка контекста происходила с применением искусственного интеллекта «Инари».

Общая эффективность рекламной кампании: стоимость "малой" заявки уменьшилась с 300 рублей до 25-ти за заявку. Экономия составила 1200%; стоимость "большой" заявки сократилась с 900 рублей до 45, экономия составила 2000%; количество заявок увеличилось с 870 до 7250 заявок в день. Общий прирост + 800%.

jedimarketing.pro

Продвижение МФО — CMS Magazine

задача

Привлечь клиентов на продукт «займы под залог».МФО обратилось в агентство Огенри с заявкой на продвижение 2 услуг: «займы под залог недвижимости» и «займы под залог авто и ПТС» (по просьбе клиента мы не раскрываем название, адрес сайта и регионы присутствия). Займ выдают на срок от 2 мес. до 20 лет. Клиенты МФО – люди разных возрастов, нуждающиеся в деньгах, имеющие в собственности недвижимость или автомобиль. Часто им уже отказывали банки из-за испорченной кредитной истории.

До обращения к нам активной рекламной кампании в интернете не было, клиенты привлекались с помощью рекламы в газетах. Цена заявки из СМИ получалась высокой, дополнительной задачей было уменьшение цены лида с новых каналов продвижения. Для быстрого привлечения трафика мы выбрали контекстную рекламу ЯндексДирект и Google Adwords.

Сборка сайта

Проанализировав сайт МФО, пришли к выводу, что он не отвечает нашим требованиям к посадочным страницам и требует существенных доработок. По согласованию с клиентом решили собрать новый сайт на конструкторе Tilda.сс. Большой плюс Tilda в том, что он сразу адаптирует все блоки для просмотра на мобильных устройствах. Тот случай, когда сделать новый проект быстрее и проще, чем переделать старый.

За 2,5 недели подготовили сайт, включая все иллюстрации и завлекающий текст. Совместно с руководителем МФО выявили сильные стороны организации и отразили их в блоке «Преимущества». Проработали блок «типичные проблемы» - на что берут деньги клиенты. Предварительно составили структуру рекламной кампании в Директ. На ее основе проработали под каждую группу запросов отдельную посадочную страницу: займ под залог квартиры, под залог комнаты, дома/коттеджа, коммерческой недвижимости, перезалог недвижимости, перезалог авто и т.д. На каждую страницу добавили 2 формы для отправки заявок - посередине и большую внизу страницы. На каждую форму настроили цель в Метрике и Analytics.

Структура сайта

Контекстная реклама

В тематике «займы под залог» собрали около 700 запросов. Из них около 250, связанных с авто и ПТС. Тематика займов весьма конкурентная и дорогая. Важно не захватить лишние, слишком общие и дорогие запросы, которые дадут мало конверсий за большие деньги. Кампании разделены по виду услуг и двум городам. Показы старались откручивать в блоке спецразмещения.

Модерация объявлений

Модерацию в финансовых услугах проходить долго. ЯндексДирект запрашивает гарантийное письмо, уставные документы и свидетельство о внесении сведений в государственный реестр микрофинансовых организаций или свидетельство о членстве в саморегулируемой организации кредитных потребительских кооперативов.

Google Adwords документы не требует, но обязует рекламодатели соблюсти ряд требований на сайте:

- Срок погашение займа не менее 60 дней. Краткосрочные займы рекламировать нельзя.

- Указан минимальный и максимальный срок погашения займа.

- Указана максимальная годовая ставка и все дополнительные комиссии и платежи (если они берутся).

- На каждой рекламируемой странице приведен пример расчета займа, с указанием % ставки и платежей.

- Написан адрес офиса компании и контактные телефоны.

- Размещены данные об организации (наименование, ИНН, ОГРН) и номер свидетельства о внесении сведений о юр.лице в государственный реестр микрофинансовых организаций.

Чем больше официальной информации вы представите на странице, тем выше шансы пройти модерацию в Google Adwords. Но и это не дает 100% гарантию. Ваша кампанию могут отклонить по каким-то своим соображениям и тогда придется запросить помощь у службы поддержки. Они сами отправят вашу рекламу на повторную модерацию.

На сайте присутствуют формы сбора заявок, поэтому мы добавили документ «политика конфиденциальности» (информация о том, зачем мы собираем данные и что обязуемся не распространять их) и ссылку на него из подвала. Без этого модерацию тоже не пройти. Запрещено в тексте объявления использовать слово «кредит», так как считается, что кредиты имеют право выдать только организации с банковской лицензией, а не МФО.

Результаты кампании

Реклама сразу же начали приносить заявки на займы.

Данные о рекламной кампании за 3 месяца. Кампания ведется на 2 города, где находятся офисы МФО. Учитываются только заявки через сайт, телефонные звонки не учтены.

|

Кампания |

Конверсия |

Средняя цена клика (руб.) |

Цена за заявку (руб.) |

|

Директ-поисковая |

10,97% |

132,41 |

1206 |

|

РСЯ |

5,60% |

39,76 |

709 |

|

Google-поисковая |

15,01% |

49,86 |

332 |

|

Google КМС-ремаркетинг |

3,49% |

6,05 |

173 |

|

ИТОГО |

10,8% |

79,2 |

733 |

Наивысшую конверсию показали рекламные кампании в поиске Google, цена заявки в 3,5 ниже, чем с аналогичной в Директ! Но, оставить только Гугл нельзя, потому что заявок будет недостаточно для продуктивной работы МФО.

График распределения заявок по типу кампании.

Разбивка по городам и кампаниям.

|

Кампания |

Конверсия |

Средняя цена клика (руб.) |

Цена за заявку (руб.) |

|

Директ-поиск (город А) |

11,65% |

135,6 |

1319 |

|

Директ-поиск (город Б) |

13,33% |

135,0 |

1177 |

|

Директ-поиск («под залог авто») |

12,50% |

90,51 |

778 |

|

РСЯ (город А) |

4,37% |

37,90 |

1138 |

|

РСЯ (город Б) |

10,02% |

41,70 |

521 |

|

Google-поиск (город А) |

18,39% |

48,83 |

265 |

|

Google-поиск (город Б) |

14,11% |

53,88 |

382 |

|

Google-поиск («под залог авто») |

5,17% |

42,36 |

819 |

|

Google КМС-ремаркетинг |

3,49% |

6,05 |

173 |

|

ИТОГО |

10,8% |

79,2 |

733 |

Благодаря тому, что сайт адаптивен, высока конверсия из посетителей в заявку на мобильных устройствах.

Вероятно, пользователи ПК предпочитают позвонить, нежели заполнить форму на сайте.

Вероятно, пользователи ПК предпочитают позвонить, нежели заполнить форму на сайте.

Количество лидов с мобильных устройств достигает почти половины от всех оставленных заявок. При этом трафик с контекстной рекламы на сайт МФО преимущественно с ПК (72,2%). Мобильные устройства генерируют 27,7% переходов.

Распределение посетителей по видам рекламного трафика.

|

Тип кампании |

Мобильные посетители |

ПК посетители |

|

Яндекс-поиск |

20,65% |

79,34% |

|

Яндекс РСЯ |

22,44% |

77,56% |

|

Google поиск |

40,56% |

59,44% |

|

Google КМС ремаркетинг |

48,96% |

51,04% |

В Яндексе преобладает трафик с ПК, основные конверсии оттуда же. В Гугле несмотря на то, что с ПК посетителей больше, заявки активнее оставляют мобильные пользователи.

МФО, работая в узкой нише займов под залог, получает более 100 обращений в месяц с приемлемой стоимостью лида. Стоимость заявки в 10-15 раз ниже, чем с рекламы в СМИ. Мы продолжаем оптимизировать рекламные кампании в Яндекс Директ, Google Adwords.

Перейти на сайт

cases.cmsmagazine.ru