Патентная система налогообложения для инфобизнеса. Продвижение сайта система налогообложения

Как не платить налоги с сайта?

Многие, имея свой сайт, регулярно приносящий доход, хотя бы однажды задумывались: а что будет, если налоговая инспекция узнает о существовании этого вида заработка и потребует заплатить налог? Не пора ли пойти с повинной и платить в бюджет то, что положено по закону, чем постоянно бояться? Попробуем разобраться, какие налоги должен платить веб-мастер, и должен ли вообще. Иными словами, как не платить налоги с сайта?

Налоговые режимы для владельца сайта

Согласно Налоговому кодексу, для веб-мастера или владельца сайта возможны следующие налоговые режимы:

1. Налог на доходы физических лиц (НДФЛ)

НДФЛ — это самая невыгодная схема обложения, поскольку ставка подоходного налога довольно высока (для резидентов Российской Федерации она составляет 13%, иностранцы платят еще больше). При этом налоговых вычетов (льгот), связанных с расходами на содержание сайта, законом не предусмотрено. И именно ее применят налоговые органы, если узнают, что вы получаете доход с сайта.

2. Общая система налогообложения (ОСНО)

Общий режим налогообложения предназначен для крупных предприятий, и веб-мастер просто не справится с бухгалтерским и налоговым учетом по ней. К физическим лицам она не применима, но никто же не мешает зарегистрировать юридическое лицо и от его имени вести сайт! Однако практичнее использовать один из трех вариантов специального налогового режима УСН.

3. Упрощенная система налогообложения (УСН)

УСН существует как для юридических лиц, так и для индивидуальных предпринимателей. Возможны три варианта «упрощенки»: объект обложения «доходы», объект обложения «доходы минус расходы» и патентное налогообложение (только для ИП). Упрощенная система налогообложения лучше всего подходит для веб-мастера, поэтому рассмотрим ее поподробнее.

Почему выгодно работать по «упрощенке»?

Наиболее выгодный из трех перечисленных вариантов «упрощенки» для владельца сайта — это доходы минус расходы, хотя ставка там выше, чем просто по доходам. Дело в том, что при ведении учета в расходы можно списать очень многое: покупку внешних ссылок, услуги прогона по каталогам, плату за написание и размещение статей, принятие сайта в платные каталоги и, разумеется, оплату доменного имени и хостинга. Совершенно нормальное явление, когда для молодых сайтов прибыльность равна нулю, в этом случае налог составляет 1% от доходов (согласно статье 346.18 НК РФ меньше нельзя). А какой у нераскрученного сайта доход? Сущие копейки, ими не жалко и поделиться.

Однако не все так просто! Для налоговой инспекции все затраты должны быть документально подтверждены. Биржи ссылок и статей могут предоставить такие документы по запросу, с веб-дизайнерами, программистами и копирайтерами можно оформить соглашение, SEO-студии без договоров вообще стараются не работать, регистраторы и хостеры — тем более. То есть, стоит просто обзавестись необходимыми бумагами, а не игнорировать этот вопрос. К тому же вы можете временно не продавать ссылки и не откручивать рекламу — в этом случае будете раз в год заполнять так называемую «нулевку» (нулевую налоговую декларацию) и не платить ни копейки.

Что может быть, если не платить налоги?

Самое страшное, что может приключиться с веб-мастером, если про его сайт прознают налоговики — это с него возьмут подоходный налог НДФЛ за 3 года плюс штраф в размере 10% от суммы неуплаченного налога (срок давности составляет именно три года). Если он попытается схитрить, подсунуть проверяющим не ту сумму или липовые документы, его ожидает штраф уже в 20%. Собственно, в этом и состоит цена вопроса.

Подытожим сказанное: если уж платить налог на прибыль, получаемую с помощью сайта — то делать это не как физическое лицо, а как предприниматель или организация, применяя УСН. Причем объект обложения лучше выбрать «доходы минус расходы». К расходам при этом можно смело отнести все затраты на поддержание и раскрутку сайта, лишь бы они были подтверждены документами.

Надо понимать еще один момент: если через сайт ведутся продажи (например, это интернет-магазин), то никаких доходов такой сайт не приносит! Прибыли образуются от реализации товара, а иначе вышло бы двойное налогообложение. И, соответственно, деятельность сайта налогом на прибыль не облагается, даже наоборот: затраты на поддержание и раскрутку вычитаются из платежной суммы. А вот если это партнерка по продаже чужих товаров, то доход возникает, и с него нужно платить отчисления в казну.

Нужно ли веб-мастеру платить налоги с доходов сайта? was last modified: Март 3rd, 2016 by Admin

compuzilla.ru

Выбор системы налогообложения для ООО или ИП

Выбор системы налогообложения – это важный вопрос для бизнесмена, после открытия ИП или ООО. Как правило, многие выбирают «упрощенку» (УСН), это и понятно: бухгалтерский учет вести проще, сумма налога меньше, чем в общей системе. Есть 2 вида объекта налогообложения на УСН: 6% (когда налог считается с доходов) и 15% (когда налог считается с разницы доходов и расходов). О том какую из них выгоднее применять в вашем бизнесе, речь пойдет в этой статье.

Для начала определимся с понятиями для тех, кто не знает. При системе УСН 6% налог платится от общего дохода, который поступает на расчетный счет или в кассу организации. Если получили деньги от клиента на счет, например, 100 тыс. руб., то из них нужно заплатить налог 6%, т.е. 6 тыс. руб. Или продали товар на 100 тыс. руб. с кассовым чеком, то налог также 6 тыс. руб. Если мы говорим про УСН 15%, то налог платится с разницы доходов за вычетом расходов. Например, доход 100 тыс. руб., расход составляет 60 тыс. руб., при этом налог в нашем примере будет равен 15%*(100-60) = 6000 руб. Так какой вариант наиболее оптимален для предпринимателя?

Сразу скажу, что на этот вопрос нет однозначного ответа. Все зависит от бизнеса, учитывая его доходы, расходы, прибыль и рентабельность. На практике для определения правильного варианта, прибегают к простому методу. Суть его заключается в том, что нужно точно определить – сколько занимают расходы по отношению к доходам. Если доля расходов велика, то выгоднее использовать УСН 15%. Но здесь есть маленькая хитрость. Расход признается расходом только тогда, когда он документально подтвержден. Порядок определения расходов подробно расписан в ст. 346.16 НК РФ. Вкратце поясню, что на каждый расход должны быть все подтверждающие документы – кассовый чек, акт, накладная, счет-фактура. Если какого-то подтверждающего документа будет не хватать, а вы принимаете это к расходам, то налоговая вправе доначислить налог по результатам проверки. Сегодня с этим все строго, чем раньше.

Если ваши расходы невелики по отношению к доходам, то выгоднее применять 6%. В этом случае хитростей никаких нет: вы будете платить строго 6% от любого дохода, который поступил на расчетный счет или в кассу.

Существует формула для примерного анализа того, какой же объект налогообложения Вам будет выгоден. Если сумма ваших расходов составит более 60% от предполагаемых доходов, то вам следует применять УСН 15%, если же меньше 60%, то УСН 6%. Приведем примеры.

- Выгоднее УСН 6%. Например, вы оказываете услуги по разработке сайтов. Ваши доходы составляют 100 тыс. руб. в месяц, при этом вы практически не несете расходов, пусть они будут у вас в районе 20 тыс. руб. (аренда, интернет, телефон и т.д.). В этом случае вам выгодно применять УСН 6%, поскольку налог будет равен 6%*100 = 6000 руб. Если бы вы применяли УСН 15%, то налог составил бы 15%*(100-20) = 12000 руб., что в 2 раза больше. Расходы в этом случае можно не считать и бухгалтерский учет можно не вести, если вы ИП. Для ООО с 2013 года бухгалтерский учет вести нужно обязательно (см. ст. №402-ФЗ от 06.12.2011г. «О бухгалтерском учете»)

- Выгоднее УСН 15%. У вас интернет-магазин, вы продали товар, себестоимость которого составила, например, 50 тыс. руб. и есть прочие расходы 20 тыс. руб. (аренда, интернет и т.д.). В этом варианте вам выгоднее применять УСН 15%, т.е. вы платите 15%*(100-50-20) = 4500 руб. против 6%*100 = 6000 руб. если бы вы были на УСН 6%. Надо еще раз подчеркнуть, что при покупке товара у поставщика у вас должны быть все необходимые документы: счета, акты, накладные, кассовые чеки. Если же этого не будет, то расход официально подтвердить вы не имеет права.

Есть некоторые нюансы, про которые необходимо помнить. При применении УСН 6% можно уменьшить налог на уплаченные страховые взносы, но не более чем наполовину от суммы налога (для ИП без сотрудников можно уменьшить полностью на сумму уплаченный взносов в Пенсионный фонд). Налогоплательщики налога при УСН 15% этого сделать не могут, т.к. страховые взносы включены в состав расходов.

Также есть понятие как минимальный налог. Если в конце года у вашего ООО или ИП возникла ситуация, что расходы превысили доходы, то вы не обязаны платить налог УСН по ставке 15%. При УСН 15% в этом случае вы заплатите минимальный налог в размере 1% от доходов. Он платится только по итогам года. Минимальный налог не касается фирмы на УСН 6%, потому что в любом случае налоговой базой являются доходы.

Для отдельных регионов ставка 15% может быть понижена для отдельных видов деятельности. Это нужно смотреть на территориальные законы. Например, в Москве законом №41 от 07 октября 2009 года, установлена налоговая ставка в размере 10% для организаций на УСН, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, с определенными видами деятельности, например, с видом деятельности «научные исследования и разработки».

IT-бизнесы и рекомендуемые системы налогообложения:

- разработка сайтов, услуги по дизайну и т.д. – 6%;

- интернет-магазины, как правило, применяют 15%, т.к. есть завязка на товаре;

- разработка программного обеспечения – УСН 6%;

- рекламная деятельность – как правило, УСН 15%;

- прочая деятельность, связанная с использованием вычислительной техники и информационных технологий – как правило, 6%.

**************************************

В заключение пару слов о преимуществе УСН против ОСНО. Есть виды деятельности на УСН, которые подходят под пониженный тариф по страховым взносам с ФОТ (фонд оплаты труда), например, по ОКВЭД 72.20 («Разработка программного обеспечения и консультирование в этой области»). Вместо положенных 30% фирма платит 20% с ФОТ. В общей системе такого нет. Полный перечень видов деятельности, которые подходят под пониженный тариф, вы можете посмотреть в 212-ФЗ от 24.07.2009 (п. 8, ст.58).

spark.ru

продвижение сайтов система налогообложения : Объявления

комплексная раскрутка сайтов

Узнать подробнее ЗДЕСЬ>>>>]

раскрутка паблика с помощью сайта раскрутка сайта в социальной сети регистрация сайта на трастовых сайтов как продвинуть сайт с услугами продвижение сайтов время работы раскрутка сайта видео раскрутить сайт от а до я

бесплатная программа для продвижения сайтов договор продвижения сайта по трафику как продвинуть новичку сайт главное для раскрутки сайта продвижение флэш сайта программы для продвижения сайта отзывы мы занимаемся продвижением сайтов что необходимо знать о продвижении сайтов продвижение веб сайтов петербург

эффективность продвижения сайта

разработка и продвижение сайтов курск

где купить статьи со ссылками

книга продвижение сайтов для чайников как узнать чем конкуренты продвигают сайт раскрутить сайт цена украина

сайт для раскрутки серверов cs 1.6 бизнес план создание и продвижение сайта бесплатная раскрутка сайта ботами продвижение сайта в юкозе вечные ссылки на 10 сайтах

как продвигать сайты в топ

ядро сайта для сео продвижения как посмотреть продвижение сайта

как продвинуть сайт платно

Далее, выбираем участие в системе в качестве оптимизатора (будем покупать ссылки, а не продавать):

продвижение сайта планирование бюджета

скачать бесплатно курсы по продвижению сайта

Наличие сайта в каталогах Яндекса и Dmoz считаю очень весомым аргументом в пользу покупки вечной ссылки с такой площадки (в этих каталогах ресурсы проходят ручную модерацию, что уже говорит об их качестве), но цены в этом случае будут достаточно высокими, а выбор не велик. «Полагаю, что большинство оптимизаторов давно оставили только качественные ссылки. Недаром так популярны отсев и модерация ссылочной массы в биржах, вечные ссылки, социальные сети и пр. Этому тренду не 2 недели» . поделился Николай Яровой . Далее вы можете начать искать сайты, которые вы считаете достойными для размещения вашей ссылки на них, и нажав на кнопку «Подробнее» вы сможете узнать дополнительное описание этого сайта. Хозяин сайта может указать там посещаемость его сайта, возраст сайта, и какую-то дополнительную информацию о сайте. А с право вы можете увидеть цена за размещения ссылок на сайте которые вы выбрали. И всегда проверяйте совпадают ли показатели сайта указанные в описании с реальными показателями.

продвижение сайта в химках

проверить купленные ссылки для сайта

Во-первых, понимать что любая ссылка, которая размещена в интернете, неважно каким способом и кто ее разместил, может оказаться вовсе не вечной. Что это значит? Это значит, что любая ссылка может быть ограничена сроком жизни по каким-либо причинам, например, сроком жизни сайта на котором она размещена. Во-вторых, вне зависимости от того, где размещена ссылка — на сайте, в комментариях, на форуме, в социальной сети и так далее, она все-таки имеет хорошие шансы стать вечной. И в-третьих, самое главное не стоит питать себя иллюзиями насчет того, какой должна быть ссылка на самом деле, потому как в первую очередь, ссылка должна быть полезной для пользователя вне зависимости от того, в каком месте интернета она размещена. Позаботьтесь в первую очередь об этом (о полезности для пользователя) и Вы только выиграете в продвижении своего собственного сайта.

Резюме: Офис-менеджер / Помощник руководителя, Москва, Образование: Высшее, Возраст: 31 год, 40 000 руб. в месяц. Нужны ли "ссылки навсегда"? – конечно нужны, они позволяют создавать ту самую трастовую подушку для сайта, которая во многих тематиках будет решающей. Да и сокращается зависимость от разного рода не стабильных элементов, сбоев и прочего, если говорить о биржевых ссылках. GGL — как оптимизатору поменьше заплатить и побольше получить

Узнать еще про трастовые ссылки

частные продвижения сайтов

бесплатная раскрутка сайта в топ 10

тринити продвижение сайтов

продвижение seo анатомия

www.repair-printer.ru

Создание сайтов налоги

Как открыть ИП в 2018

Всем доброго времени суток! Наступил 2018 год и теперь самое время написать об изменениях которые происходят в бизнесе и сегодня я хочу написать статью о том как открыть ИП в 2018 году . Изменений по сравнению с открытием ИП в 2015 году не много, но они есть, так что давайте рассмотрим как по шагам провести регистрацию ИП в 2018 .

Читайте подробности открытия ИП в 2018 году .

Государственный комитет по имуществу Республики Беларусь Национальное кадастровое агентство

Налоговая база земельного налога определяется в порядке, предусмотренном главой 18 Налогового кодекса Республики Беларусь, в белорусских рублях на 1 января календарного года, за который производится исчисление налога. Согласно статье 6 Закона Республики Беларусь от 18 октября 2018 г. «О внесении изменений и дополнений в Налоговый кодекс Республики Беларусь» налоговая база земельного налога

Фрилансер против налоговой: как это делается в Беларуси

Белорусский фрилансер Александр Дудинский, которого »поймала» налоговая инспекция Беларуси, рассказывает о своей борьбе с госсистемой и дальнейших планах Подробную историю Александра Дудинского, который, как и все наши читатели, работает в интернете, и, думается, отличается от части их тем, что исправно платит налоги, но тоже оказался виновным перед системой, можно прочесть на Хабре.

Индивидуальный предприниматель

dev.by в партнёрстве с юридической компанией Revera продолжает проект «Юрликбез айтишника». В сегодняшней публикации мы рассмотрим существующие в Беларуси системы налогообложения для индивидуальных предпринимателей и юридических лиц, а также отметим их преимущества и недостатки.

- деятельность, связанная с компьютерными и электронными играми.

- ремонт, техническое обслуживание офисных машин, компьютеров и периферийного оборудования;

- обучение работе на персональном компьютере;

- компьютерное программирование;

- консультационные услуги и другие сопутствующие услуги, деятельность в области информационного обслуживания;

Вариант 1.

Создание сайтов налоги

Banca Comercială ”COMERŢBANK” S.A., именуемый далее “Comerţbank”, с местом нахождения мун.

Кишинэу, ул. Индепенденцей 1/1, является финансовым учреждением Республики Молдова, которое осуществляет свою деятельность на основании лицензии № A MMII 004485 от 14.06.2014 и Закона 550/21.07.1995 о финансовых учреждениях.

Согласно Гл. 15 Налогового кодекса № 1163/24.

Создание и продвижение сайта в налоговом учете

В действующем законодательстве отсутствует определение понятия интернет-сайт (web-сайт, сайт). По нашему мнению, это совокупность компьютерной программы, дизайнерского решения, включая оформление разделов сайта (структура, принцип работы, расположение информации, подбор и систематизация изображений, текстов) и баз данных (содержательной части, контента), объединенной под уникальным адресом (доменным именем).

В РФ практически нет законодательных актов и нормативных документов, регламентирующих деятельность Интернет.

В Законодательстве РФ нет чёткого и однозначного толкования, как отражать в бухгалтерском учёте затраты на разработку сайта для бизнеса.

Соображения веб-студии «Антула» по вопросам отнесения затрат на разработку сайта для бизнеса в бухгалтерском учёте не являются практическими рекомендациями, а предназначены лишь в качестве вспомогательной информации.

Общая система налогообложения (ОСН или ОСНО)

В случае, если при регистрации организации или постановки на учет в качестве индивидуального предпринимателя Вы не подали заявления о переходе на специальные налоговые режимы . то, как говорится, «по умолчанию» необходимо применять общий налоговый режим.

Применяя ОСНО налогоплательщики – организации и ИП должны в обязательном порядке вести бухгалтерский и налоговый учеты и представлять в налоговый орган по месту нахождения организации бухгалтерскую и налоговую отчетность.

Знаю, что такое saas-сервис, поэтому хочу, чтобы он быстро создавал расходные накладные, учитывал предоставленные услуги, напоминал о сроках и налогах У меня магазин небольшой, но обширная номенклатура. Регулярные закупки требуют учета не только товаров и поставщиков, но и удобного создания документов Когда открыли наше предприятие, главным был вопрос ведения бухучета.

Приняли решение воспользоваться аутсорсингом, но оказалось, что это удовольствие не из дешёвых.

Как в Беларуси стать ИП для работы в интернете

Решено — становимся ИП. Если есть свои сайты, на которых продаются ссылки в сапе, это подходит под рекламную деятельность (код 74400).

Идете в местный рай- или горисполком, пишете заявление, собираете документы, платите пошлину и через несколько дней вас зарегистрируют. Дальше надо показаться в налоговой, ФЗСН (фонд соц. защиты населения) и банке (продумайте заранее, в каком банке открыть себе счет).

vigor24.ru

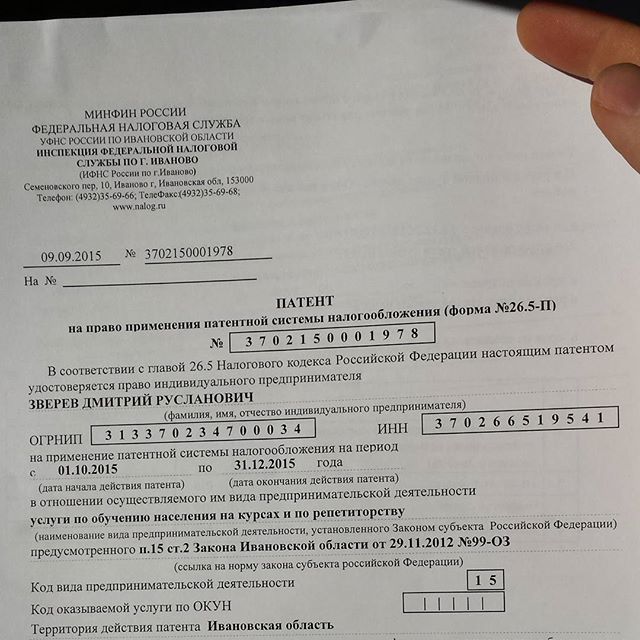

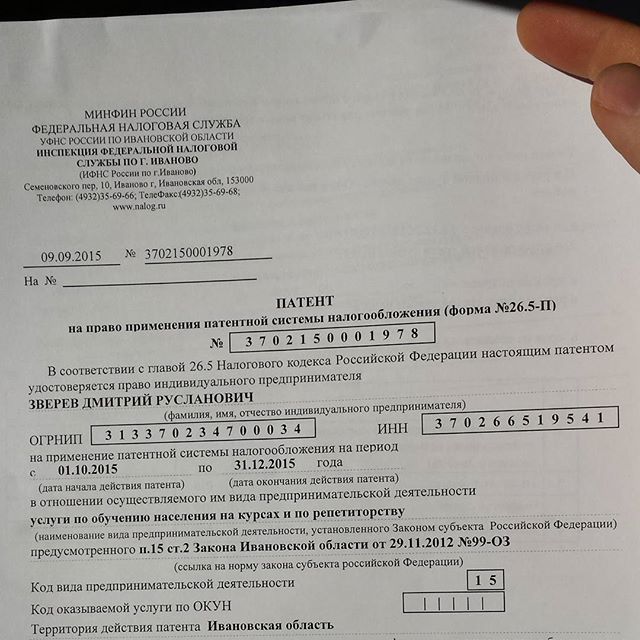

Патентная система налогообложения для инфобизнеса

Сразу оговорюсь, что не бухгалтер и в статье могут быть какие-то ошибки или неточности. Уточняйте в вашей налоговой инспекции.

Налоговым кодексом Российской Федерации предусмотрена прекрасная возможность экономии на налогах для тех, кто занимается информационным бизнесом (с некоторыми ограничениями, в частности — если вы отправляете физические версии дисков или книг — это под патент уже не подпадает).

Это ПСН (Патентная система налогообложения), которая может заменять УСН (Упрощенную систему налогообложения). Или дополнять ее (возможно одновременное нахождение на этих двух системах налогообложения).

Для простоты поясню на примере дохода в 1 миллион рублей:

- Если вы выбираете УСН с налоговой базой «доход», то заплатите 6% от миллиона — 60 тысяч рублей в год налогов.

Есть еще вариант выбрать налоговой базой «доходы минус расходы», но для инфобизнеса это не всегда подходит, так как документально подтвердить расходы в большинстве случаев практически нереально.

- Если вы выбираете ПСН, то заплатите в год фиксированную сумму налогов, которая, в зависимости от региона, составляет от 6 до 20 тысяч (может есть и другие цифры, но я встречал пока только такие рамки). В частности, в моем регионе это 8 тысяч рублей, а совсем недавно было 6.

Получается серьезная экономия даже с дохода в миллион рублей на налогах. Но не стоит забывать еще и про взносы в фонды.

При нахождении на УСН вы можете уменьшить сумму налога на размер уплаченных вами взносов в ПФР (а он составляет около 20 тысяч в год + 1% от суммы, превышающей годовой дохож в 300 тысяч рублей), а на ПСН вы этого сделать не можете.

То есть, на УСН при доходе в миллион рублей в год вы заплатите:

- 20 тысяч рублей взносов фиксированно+1% от суммы превышения вашего дохода над 300 тысячами рублей, то есть — еще 7 тысяч рублей. Итого — 27 тысяч рублей взносов в ПФР

- 60 тысяч рублей налогов минус сумму, уплаченную в ПФР, то есть — 60 тысяч рублей минус 27 тысяч рублей. Итого 33 тысяч рублей.

- Всего получается платежей в пользу государства 60 тысяч рублей.

Теперь посчитаем сколько придется заплатить при нахождении на ПСН при том же доходе в миллион рублей, ведь на этой системе налообложения нельзя уменьшать сумму налога на сумму уплаченных взносов:

- 20 тысяч рублей взносов в ПФР (в ПСН сумма взносов исчисляется исходя из потенциальной суммы дохода, а не реальной)

- от 6 до 20 тысяч рублей налогов (в зависимости от региона)

- Всего получается от 26 до 40 тысяч рублей.

То есть — даже при доходе в миллион рублей, патентная система выгоднее, чем УСН.

Теперь рассмотрим другие цифры:

- Доход 2 миллиона рублей.

Платеж УСН = 120 тысяч в год

Платеж ПСН = от 26 до 40 тысяч рублей (в зависимости от региона)

- Доход 5 миллионов рублей

Платеж УСН = 300 тысяч в год

Платеж ПСН = от 26 до 40 тысяч рублей (в зависимости от региона)

И так далее. Как вы видите — чем больше доход, тем больше экономия.

Кто может перейти на патентную систему налогообложения: индивидуальные предприниматели с доходом за год не более 60 миллионов рублей и с числом сотрудников не более 15.

Кому есть смысл перейти: индивидуальным предпринимателям с доходом за год более 800 тысяч рублей. Если меньше — нет смысла.

Если вы ведете несколько видов деятельности: можете находиться сразу на 2 системах. По деятельности, подпадающей под ПСН — на ней, по другим видам деятельности — на УСН.

Процедура перехода на патентную систему налогообложения:

1. Зайдите на сайт ФНС, выбираете сверху ваш регион и внимательно читаете.

2. Не позднее чем за 10 до начала применения патентной системы налогообложения подаете в вашу налоговую инспекцию заявление по установленной форме.

Вот это заявление, размещенное на сайте ФНС

3. Если все заполнено правильно и ваша деятельность входит в список тех, которые могут работать с ПНС, то через 5 дней можете забирать патент в вашей налоговой инспекции.

Вот как он выглядит:

Теперь по некоторым моментам заполнения заявления:

- Какой вид предпринимательской деятельности писать и какой у него идентификационный код?

Такой, который указан в Классификаторе для вашего региона.

Вот общий Классификатор, найдите в нем ваш регион и посмотрите. Идентификатором будут три следующие друг за другом цифры из первых трех столбцов.

- Где взять код ОКТМО?

Вот здесь Не забудьте сначала выбрать ваш регион.

Что потом? Все просто — декларации сдавать не нужно, просто уплачиваете сумму патента и все. И платите сумму взносов в ПФР. Да, еще нужно вести книгу Учета доходов.

Если хотите автоматизировать процесс:

Вот и все — успехов!

P.S. Если есть вопросы — задавайте их в комментариях.

Понравилась информация? Поделитесь ей в социальных сетях

Вконтакте

Телеграм

Твитнуть

zverinfo.ru

Какую систему налогообложения выбрать при регистрации фирмы для вебстудии?

22ndApr. × ’10

Итак, вы решили открыть вебстудию как можно быстрее.

Для того, чтобы работать легально, Вам нужно зарегистрировать фирму, сделать печать, и открыть расчетный счет. Но тут при регистрации ООО вас спрашивают: “Какую систему налогообложения будете применять?”

Если не понимаете о чем идет речь, о бухучете знаете в теории, бухгалтера своего не имеете, а решение нужно принимать сейчас. Не отчаивайтесь, этот пост для вас и поможет сделать правильный выбор.

Существует две системы налогообложения на выбор – традиционная и упрощенная. При этом на упрощенной системе есть два вида объекта налогообложения – “доходы” и “доходы, уменьшенные на величину расходов”. Есть также обязательные спецрежимы – ЕНВД (единый налог на вмененный доход) и ЕСХН (единый сельскохозяйственный налог), но они применяются для ограниченного перечня видов деятельности. Для всех остальных видов деятельности придется выбрать “традиционку” или “упрощенку” и сделать этот выбор нужно до момента подачи документов на регистрацию фирмы.

Для тех кто не хочет вникать в подробности совсем вкратце :

Упрощенная система налогообложения УСНО. Какой вариант выбрать для вебстудии — 6% или 15%?

Все очень просто! Если ваши расходы малы, т.е. малы затраты на производство, то смело выбирайте 1-й вариант упрощенной системы налогообложения – 6% от дохода.Для коллектива программистов, копирайтеров или для веб-студии из нескольких человек это идеальный вариант.

Если же ваши расходы приближаются к половине от всех поступлений на р/с – доходов, то выгоднее взять вторую систему упрощенной системы налогообложения- 15% от доходы-расходы. Это несложно проверить за 5 минут, взяв конкретные цифры.Для большого коллектива, с большим офисом, с затратами на свой хостинг и постоянное приобретение лицензий на ПО, с серьезным рекламным бюджетом – лучше этот вариант.

Для кто любит подробности и разбираться во всем сам читайте подробности дальше:

Традиционная (обычная) система налогообложения (ОСНО) Применение:

По-умолчанию считается, что фирма работает именно на ОСНО. Ограничений в применении не имеет (кроме случаев обязательного использования спецрежимов).

Налоги:

- Налог на прибыль (24%). Платится с разницы между доходом и расходом. Суммы берутся без НДС. Перечень расходов почти не ограничен. Главное, чтобы расходы были обоснованы экономически и документально подтверждены.

- НДС (18%). Упрощенно НДС считается следующим образом: со всех доходов считается в том числе 18% (сумму разделить на 118 и умножить на 18) – это к начислению; со всех расходов считается 18% – это к зачету; “к начислению” минус “к зачету” равно “к уплате в бюджет”

- Налог на имущество (2.2%). Платится с остаточной стоимости основных средств.

- ЕСН (26%). Считается с общей суммы ФОТ (фонда оплаты труда), платится ежемесячно.

- НДФЛ (13%). Считается с общей суммы ФОТ. Налог может быть незначительно уменьшен на сумму вычетов. Этот налог удерживается из зарплаты работника.

- ФСС от НС (от 0.2 до 8.5%). Считается так же, как и ЕСН.

- Иные местные налоги в случае наличия объекта налогообложения (земельный и пр.)

Учет:

Обязательное ведение бухгалтерского и налогового учета (они могут различаться), ежеквартально сдается в налоговую, статистику и фонд социального страхования довольно большой комплект отчетности. Такой учет следует поручить наемному главному бухгалтеру или бухгалтерской организации.

Плюсы:

- Компания на ОСНО является плательщиком НДС. Все средние и крупные компании также применяют ОСНО, и им необходимо, чтобы их затраты содержали НДС. Если Вы на ОСНО, Вы сможете работать с ними без проблем.

- В случае если организация получает убыток, она не платит налог на прибыль, и есть возможность этот убыток учесть в будущем (уменьшить сумму налога на сумму убытка).

Минусы:

- Крайне обременительное налогообложение.

Упрощенная система налогообложения (УСН) – доходыПрименение:

Могут применяться организациями с численностью не более 100 человек, годовой выручкой в 2007 году не более 24.82 млн. рублей (эта величина ежегодно индексируется), остаточной стоимостью основных средств не более 100 млн. рублей.

Вновь созданная организация вправе подать заявление о переходе на УСН в пятидневный срок (5 рабочих дней) с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет (свидетельство о присвоении ИНН). В этом случае организация вправе применять упрощенную систему налогообложения с даты постановки на учет.На практике заявление о переходе на УСН подается одновременно с документами на регистрацию в регистрационный орган, так как регистрационный орган регистрирует фирму обычно на следующий день после подачи документов, а выдает документы только на седьмой день (хотя по закону – на пятый).

Налоги:

- Единый упрощенный налог (6%). Налогом облагаются все деньги, поступившие на расчетный счет или в кассу. Вся сумма поступивших денег умножается на 6% – это и будет налог к уплате. Сумму полученного налога можно уменьшить на сумму уплаченных в ПФР взносов, но не более чем на 50%.

- Взносы в ПФР (14%). Считается с общей суммы ФОТ (фонда оплаты труда), платится ежемесячно.

- НДФЛ (13%). Считается с общей суммы ФОТ. Налог может быть незначительно уменьшен на сумму вычетов. Этот налог удерживается из зарплаты работника.

- ФСС от НС (от 0.2 до 8.5%). Считается так же, как и ЕСН.

- Иные местные налоги в случае наличия объекта налогообложения (земельный и пр.)

Учет:

Очень простой учет. Обязательно ведется книга доходов и расходов по установленной форме и только в части доходов. Ежеквартально сдается налоговая декларация, которая очень просто заполняется и отчет в ФСС (если у вас нет выплат зарплаты, то отчет пустой). Бухгалтерский учет обязателен только для основных средств, нематериальных активов и при выплате дивидендов. В случае если организация небольшая, такой учет вполне можно вести самому или поручить кому-нибудь из сотрудников.

Плюсы:

- Простая система учета, понятная и доступная

- Крайне низкие ставки налогов.

- Подходит для низкозатратных видов бизнеса (различные виды работ и услуг).

Минусы:

- Не подходит для производства или торговли, ввиду того, что для налогообложения учитывается не прибыль (разница между доходом и расходом), а вся сумма полученного дохода.

- Даже в случае, если фирма получила убыток (расходы превысили доходы), налог все равно придется заплатить.

Упрощенная система налогообложения (УСН) – доходы, уменьшенные на величину расходовПрименение:

То же, что и УСН “доходы”.

Налоги:

- Единый упрощенный налог (15%). Платится с разницы между доходом и расходом. Перечень расходов жестко ограничен. Расходы были обоснованы экономически, документально подтверждены и перечислены в статье 346.16 НК РФ.

- Взносы в ПФР (14%). Считается с общей суммы ФОТ (фонда оплаты труда), платится ежемесячно.

- НДФЛ (13%). Считается с общей суммы ФОТ. Налог может быть незначительно уменьшен на сумму вычетов. Этот налог удерживается из зарплаты работника.

- ФСС от НС (от 0.2 до 8.5%). Считается так же, как и ЕСН.

- Иные местные налоги в случае наличия объекта налогообложения (земельный и пр.)

Учет:

Несмотря на то, что система налогообложения называется упрощенной, ведение учета на 15% УСН не так уж и просто. Есть закрытый перечень расходов, принимаемый для налогообложения. К нему относятся не все виды расходов. Кроме того, возникает необходимость определять как сумму расхода, так и момент его возникновения, а также требовать с поставщиков четко и правильно оформленные первичные документы. Все это делает почти невозможным вести учет самостоятельно, и такая система налогообложения требует квалифицированное бухгалтерское обслуживание или главного бухгалтера.

Плюсы:

- Подходит для производственных и торговых организаций, работающих с небольшими организациями или с розницей.

- Налоговое бремя ниже, чем на традиционке.

Минусы:

- Затраты на организацию ведения бухучета такие же, как на традиционке.

- Даже в случае, если фирма получила убыток (расходы превысили доходы), придется заплатить минимальный налог – 1% с доходов.

Виды деятельности

Теперь Вы знаете основные отличия систем налогообложения друг от друга, но вопрос “что выбрать” все равно мучает? Форумы в Интернете пестреют аналогичными вопросами. Иногда, зная будущий вид деятельности и рынок сбыта товаров (работ, услуг), можно дать некоторые общие рекомендации.

- Розничная торговля любыми товарами – во многих регионах России переведена на ЕНВД. В Москве – выгоднее применять УСН 15%.

- Оптовая торговля продуктами питания и товарами народного потребления – если реализация осуществляется розничным магазинам, переведенным на ЕНВД или УСН, то есть смысл выбрать УСН 15%.

- Оптовая торговля оборудованием, офисной мебелью, прочими товарами для офисного потребления или перепродажи – ОСНО.

- Бытовые услуги – во многих регионах России переведены на ЕНВД. В Москве – не переведено. Здесь надо подсчитать затраты и определиться, какая из “упрощенок” выгоднее. Либо УСН 15%, либо УСН 6%.

- Юридические, бухгалтерские и иные консультационные услуги, программирование, дизайн – УСН 6%

- Строительство – ОСНО.

- Ремонтные работы – из материала заказчика – УСН 6%. Из собственного материала – УСН 6% или 15%, надо считать, что выгоднее по затратам.

- Размещение наружной рекламы – В Москве применяется ЕНВД.

Маленькая хитрость

При постановке учета на больших предприятиях и в холдингах часто используются схемы с несколькими юрлицами на разных системах налогообложения. Но эти схемы возможны не только для больших предприятий, но и для небольших. Они могут реально помочь упростить учет и снизить затраты на штат бухгалтеров.

Так, рекомендуется выделять в отдельное юрлицо розницу и бытовые услуги на ЕНВД. Рекомендуется выделять отдельную фирму для владения недвижимым или дорогостоящим имуществом (например, автомобилями). Рекомендуется выделять отдельную фирму для видов деятельности, не облагаемых НДС (либо, если позволяют обороты, освобождать фирму от НДС по ст. 145 НК РФ).

adsense.su

1.3. Выбор системы налогообложения

На сегодняшний день существуют следующие системы налогообложения:

а) традиционная;

б) упрощенная;

в) единый налог на вмененный доход для отдельных видов деятельности.

Мы выбрали упрощенную систему налогообложения, т.к. мы считаем ее более выгодный и с ней гораздо проще работать.

Упрощенная система налогообложения представляет из себя следующее- она заменяет выплаты основных налогов (налога на прибыль организаций, налога на добавленную стоимость (НДС), налога с продаж, налога на имущество организация и единого социального налога) на выплату одного из двух вариантов:

1)6% от доходов

2)15% от доходов за вычетом расходов

Мы выбрали первый вариант так как ориентировоный доход у нас будет составлять 180000 рублей и расход 80000, проведя расчеты получаем более выгодным первый варинт( 10800 рублей налога против 15000).

1.4. Регистрация ооо

Для того чтобы зарегистрировать собственную фирму воспользуемся сервисом “Программа подготовки для государственной регистрации” и так как ранее была выбрана ОПФ ООО, то выбираем форму P11001.

Далее заполняем все необходимые нам листы и распечатываем, более подробно можно ознакомиться в приложении

Раздел 2. Создание и регистрация сайта

В качестве хостинга нашего сайта был выбран сервис ucoz.ru

В качестве хостинга нашего сайта был выбран сервис ucoz.ru

Для начала необходимо зарегистрироваться на сайте www.ucoz.ru (Рис. 1).

Рис. 1. Регистрация на сайте ucoz.ru

После прохождения регистрации можем преступить к создания собственного сайта, для начала нужно выбрать домен. В нашем случае был выбран www.ooothedecor.ucoz.ru (Рис. 2).

Рис. 2. Создание сайта

Далее мы должны выбрать дизайн сайта из множества предложенных шаблонов системой ucoz.ru(Рис. 3).

Рис. 3. Выбор шаблона для сайта

Рис. 3. Выбор шаблона для сайта

После этого нам предстоит выбрать модули сайта которые соответсвуют нашим потребностям, на рисунке ниже можно увидеть какие модули выбрали мы (Рис.4).

Рис. 4. Выбор модулей для сайта

После выбора модулей нам необходимо подогнать выбранный нами шаблон под наши нужды, для этого заходим в “Управление дизайном (шаблоны)” и далее переходим в закладку PROMO, где нам предстоит редактировать html код.

После выбора модулей нам необходимо подогнать выбранный нами шаблон под наши нужды, для этого заходим в “Управление дизайном (шаблоны)” и далее переходим в закладку PROMO, где нам предстоит редактировать html код.

Рис. 5. Редактирование PROMO

Основная часть работы над сайтом закончена, далее дело остается за малым, но не менее важным аспектом. Это, конечно же, наполнение своего сайта информацией. Делается это уже на самом сайте в качестве администратора. (Рисунки 6 и 7).

Рис. 6. Краткая информация о нашей фирме и контакты.

Рис. 6. Краткая информация о нашей фирме и контакты.

Рис. 7. Презентация наших работ на сайте

Конечно, также есть главная страница нашего сайта, на которой отображаются все главные события в жизни нашей фирмы. Есть и гостевая книга, где наши довольные клиенты могут оставлять свои восторженные отзывы о нас.

Раздел 3. Продвижение сайта с использованием сервисов: «Яндекс.Метрика», «Яндекс.Директ».

3.1.Яндекс Метрика

Яндекс Метрика - это незаменимый способ отслеживания жизни вашего сайта и соответственно корректировать вашу работу на основе этих данных.

Яндекс метрика является счетчиком, который отслеживает большое количество информации:

1) Количество посетителей нашего сайта

2) Откуда приходят посетители нашего сайта (прямой вход, переход из какого-либо поисковика, ссылка в соц. сетях)

3) Функция “вебвизор” позволяет также отслеживать деятельность пользователя на самом сайте( куда он переходил, на чем останавливал внимание) и самая главная его функция, отслеживает по каком поисковому запросу пользователь попал на наш сайт.

Сервис абсолютно бесплатный, чтобы им воспользоваться, нужно зайти на Яндекс, открыть все его сервисы и выбрать “Метрику”.

Далее нажимаем кнопку добавить счетчик

Рис. 8. Добавление счетчика Яндекс Метрики

Далее переходим в код счетчика и выбираем все позиции, для более детального анализа жизни нашего сайта, также выбираем и дизайн счетчика, чтобы он подходил к нашему сайту (Рис. 9).

Рис. 9. Код счетчика

Далее переходим к “вебвизору” отключаем запись содержимого и включаем архивацию страниц, загрузку страниц в плеер ставим от анонимного пользователя. В плеер будет загружаться такая же страница, какую увидел бы новый посетитель, впервые пришедший на сайт. Если на сайте есть авторизация, в плеер загрузится версия страницы, которую видят неавторизованные посетители (Рис. 10).

Рис. 10. Настройки “Вебвизор”

В «целях» добавляем хотя бы одну позицию. Наша фирма еще не особо известная, но будем, конечно же, стремится к большему (Рис. 11).

Рис. 11. Экран задания целей

И в завершении настраиваем фильтр (Рис. 12).

Рис. 12. Настройки Фильтра

studfiles.net